Chips de Última Geração na Venezuela: Realidade ou Retórica?

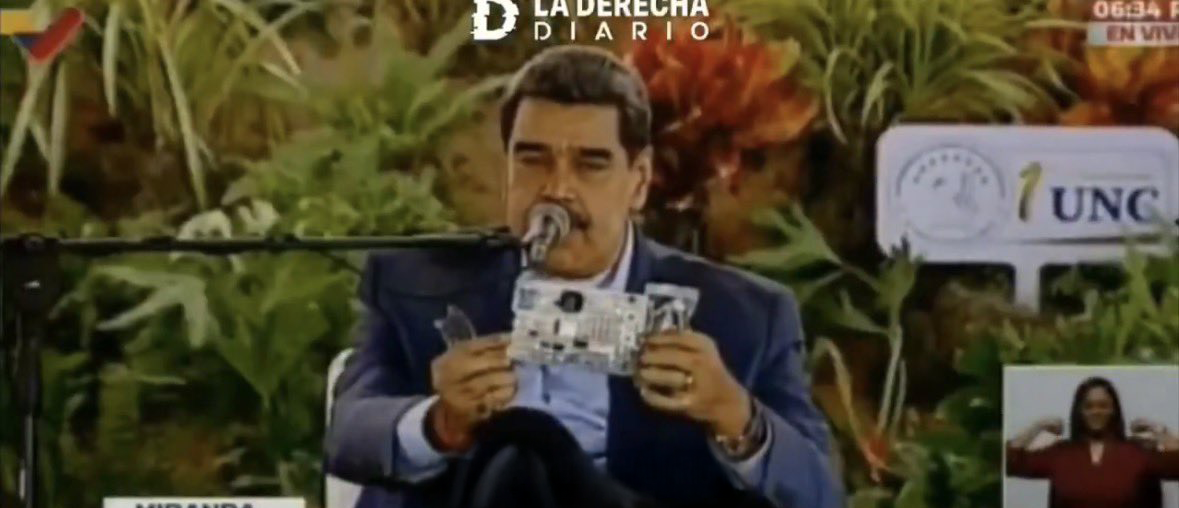

Quando Nicolás Maduro apareceu na televisão segurando uma placa de circuito semelhante às vendidas em lojas de eletrônica nos anos 1990, o anúncio soou bombástico: “A Venezuela fabricará microchips tão avançados quanto os da NVIDIA”. Para o público leigo, a declaração pode soar apenas improvável; para quem conhece o setor de semicondutores, ela beira o impossível a curto prazo. Este guia definitivo destrincha o que está por trás dessa promessa, quais são os requisitos para produzir chips de última geração, a real capacidade industrial venezuelana e o impacto geopolítico da investida.

Ao final desta leitura você terá uma visão 360° sobre:

- O ecossistema global dos semicondutores de ponta;

- As condições técnicas, logísticas e financeiras exigidas para competir com empresas como a NVIDIA;

- O retrato econômico, científico e industrial da Venezuela em 2025;

- As parcerias estratégicas de Caracas (Irã, China, Rússia) e o que cada uma realmente pode oferecer;

- Cenários de viabilidade e as consequências para América Latina e para o equilíbrio de poder com os EUA.

1. Entendendo a Corrida Global pelos Semicondutores de Ponta

Os semicondutores são o “cérebro” de qualquer dispositivo eletrônico: smartphones, automóveis, aviões, satélites e, claro, centros de dados usados para inteligência artificial (IA). Nos últimos anos, a NVIDIA tornou-se sinônimo de computação acelerada, liderando a produção de GPUs (unidades de processamento gráfico) usadas para treinar modelos de IA gigantes como GPT-4 e sistemas de visão computacional em carros autônomos.

1.1. Por que chips de IA são especiais?

- Arquitetura paralela: ao contrário de CPUs, GPUs possuem milhares de núcleos que processam cálculos simultaneamente, essenciais para redes neurais.

- Interconexão de alta largura de banda: soluções como NVLink reduzem gargalos entre GPU e memória.

- Processos de litografia avançada: hoje, a maior parte dessas GPUs é fabricada no nó de 4 nm (nanômetros) ou 3 nm, onde cada camada exige extrema precisão física e química.

1.2. Quem são os players dominantes?

Fabricar não significa apenas desenhar o chip (design); é preciso produzi-lo em fabs que custam dezenas de bilhões de dólares, operam em ambiente de vácuo quase perfeito e utilizam equipamentos de litografia ultravioleta extrema (EUV) que poucas empresas fornecem. A atual divisão de tarefas é aproximadamente:

- NVIDIA – design de GPUs e hardware de IA.

- TSMC (Taiwan) – fabricação em nós de 5 nm, 4 nm e descendo a 3 nm.

- ASML (Países Baixos) – única empresa no globo a produzir máquinas EUV.

- SAMSUNG & INTEL FOUNDRY – atuam em fabricação avançada, mas com participação menor em IA de ponta.

Resultado: a cadeia é global, com dependência mútua de materiais químicos de grau ultra-puro, softwares de CAD especializados (EDA), propriedade intelectual de núcleos e, sobretudo, know-how acumulado por décadas.

2. O Que É Preciso para Produzir Chips Equivalentes aos da NVIDIA

Para dimensionar a ambição venezuelana, devemos destrinchar os requisitos de uma operação de semicondutores avançados. Resumidamente, são cinco pilares:

2.1. Capital Financeiro

- Custo de implantação: uma fábrica de 3 nm passa de US$ 20 bilhões.

- Manutenção e ramp-up: gasta-se cerca de US$ 1 bilhão/ano apenas em insumos e manutenção de equipamentos.

2.2. Equipamentos e Propriedade Intelectual

- Máquinas EUV: cada unidade da ASML ultrapassa US$ 200 milhões.

- Softwares EDA: dominados por três empresas norte-americanas (Synopsys, Cadence, Siemens EDA); exportações são rigorosamente controladas.

- Patentes e licenças: múltiplos blocos de IP (memória, interconexão, segurança) precisam ser comprados ou licenciados.

2.3. Cadeia de Suprimentos Químicos e Materiais

- 300-400 materiais ultrapuros (gases inertes, fotorresistores, silano, argônio, neon);

- Processos logísticos just-in-time para evitar contaminação; erros de partes por bilhão invalidam lotes inteiros.

2.4. Talento Humano

- Engenheiros com doutorado em microeletrônica, óptica, química de materiais;

- Operadores de sala limpa altamente treinados (1 a cada 10 pode cumprir requisitos sem contaminação);

- Ecossistema universitário e de pesquisa ancorado em incentivos contínuos – algo que Taiwan cultiva desde os anos 1980.

2.5. Ecossistema de Clientes e Iteração

Sem clientes dispostos a pagar premium por lotes iniciais, a conta não fecha. NVIDIA e Apple podem absorver custos, pois vendem milhões de unidades/ano com margens altas. Para um país de economia em recessão, esse mercado interno não existe; haveria dependência total da exportação, que por sua vez sofre com sanções americanas.

3. Radiografia Econômica e Tecnológica da Venezuela

Antes de avaliar a viabilidade técnica, precisamos entender o ponto de partida.

3.1. Colapso do PIB e Hiperinflação

- O país perdeu cerca de 80 % do PIB ao longo de oito anos (2014-2021).

- Projeções independentes apontam retração de 2 % em 2025 e inflação acumulada de 221 %.

- A renda petrolífera, outrora motor da economia, despencou por falta de investimentos e sanções.

3.2. Desindustrialização Acelerada

Setores que antes produziam aço, alumínio e bens de consumo operam hoje a capacidade mínima. Falta:

- Energia elétrica confiável – apagões crônicos atingem inclusive Caracas;

- Logística interna – estradas deterioradas e portos sem modernização;

- Capital de giro – bancos locais travam financiamentos por hiperinflação.

3.3. Fuga de Cérebros

Segundo a OEA, mais de 7 milhões de venezuelanos emigraram desde 2015. Entre eles, centenas de engenheiros e pesquisadores. Criar um polo de semicondutores requer atrair ou repatriar essa mão de obra, oferecendo salários e estabilidade – condições inexistentes hoje.

3.4. Campanhas de Incentivo: retórica versus execução

Maduro propôs “zonas econômicas especiais” para tecnologia, mas até 2025 nenhuma conta com infraestrutura de fibra óptica confiável, tampouco linhas de transmissão elétrica redundantes. Exceções pontuais ligadas a telecom ficam restritas a capital estrangeiro (chineses na área 5G, por exemplo) e não englobam microeletrônica de ponta.

4. Parcerias Estratégicas: Irã, China, Rússia e o Que Elas Podem (ou Não) Entregar

4.1. Irã: Similaridades e Limitações

O Irã também vive sob sanções, mas desenvolveu algumas competências domésticas em microeletrônica para uso militar. Entretanto:

- Suas fabs trabalham geralmente em nós de 90 nm a 130 nm, tecnologia de 20 anos atrás;

- As restrições de importação de EUV ou até DUV (luz ultravioleta profunda) são ainda mais severas;

- Transferir know-how de 90 nm não cria um salto quântico até 4 nm.

4.2. China: O “Plano B”

A China possui SMIC e Huawei, empresas que avançam a passos largos, mas ainda ficam um nó tecnológico atrás da TSMC. A variante mais recente (N+1) equipara-se a 7 nm, não 4 nm. Pequim sofre o mesmo bloqueio de acesso a máquinas EUV. Logo:

- Mesmo que Pequim enviasse máquinas DUV para Caracas, seriam insuficientes para competir com GPUs Blackwell.

- A China prioriza seu próprio consumo interno; colocar um volume relevante na Venezuela não faz sentido econômico.

4.3. Rússia: Foco Militar, Não Comercial

O ecossistema russo produz chips Elbrus em 28 nm e enfrenta gargalos de back-end (empacotamento e teste). A prioridade é abastecer sistemas bélicos. Seria improvável redirecionar recursos para Caracas sem retorno estratégico palpável.

Imagem: William R

4.4. Conclusão Parcial sobre Parcerias

O máximo que esses países podem oferecer à Venezuela são:

- Capacitação em nós legados (65 nm – 90 nm) útil para indústrias automotivas ou de defesa;

- Acesso a componentes de telecom (5G, radares) parcialmente sancionados;

- Softwares de IA de código aberto executados em clusters de GPUs mais antigas.

Mas nenhum parceiro dispõe, hoje, de cadeia completa em 4 nm ou 3 nm acessível fora do eixo EUA/Taiwan/Holanda/Coreia do Sul.

5. Cenários de Viabilidade: Curto, Médio e Longo Prazo

Para analisar a promessa de Maduro, vamos dividir em horizontes de tempo.

5.1. Curto Prazo (0-3 anos)

- Expectativa realista: montagem de placas baseadas em chips importados via canais secundários (China ou mercados paralelos).

- Possível narrativa oficial: marketing doméstico de “tecnologia nacional”, mas na prática re-branding de componentes asiáticos.

- Risco: sanções secundárias dos EUA, que podem bloquear navios e seguradoras.

5.2. Médio Prazo (3-7 anos)

- Objetivo possível: fab de nós legados (90 nm) para uso governamental (cartões biométricos, controle de fronteiras, RFID agrícola).

- Investimento estimado: US$ 1-2 bilhões (considerando reaproveitamento de equipamentos usados).

- Benefício: alguma autonomia em chips de segurança, mas ainda distante de IA de ponta.

5.3. Longo Prazo (7-15 anos)

- Para chegar a 7 nm ou 5 nm – ainda atrás da NVIDIA –, seria necessário:

- Captar mais de US$ 30 bilhões;

- Negociar quebra ou contorno de sanções, algo politicamente sensível;

- Criar cluster educacional e industrial do zero.

- Probabilidade: extremamente baixa sem mudança estrutural no regime político-econômico e sem cooperação ocidental.

6. Impactos Geopolíticos e Militares

6.1. Rota de Colisão com os EUA

Os Estados Unidos enxergam a supremacia em semicondutores como questão de segurança nacional, especialmente após a escalada da IA generativa. Washington já limitou exportações de GPUs H100 e B200 até mesmo para aliados. Um projeto venezuelano, apoiado por Irã ou Rússia, só aumentaria a probabilidade de bloqueios navais, sanções financeiras e, no limite, operações clandestinas de sabotagem (ciber ou física).

6.2. Reflexo na América Latina

Países vizinhos, como Colômbia e Brasil, observam de perto. Caso Caracas efetivamente erga uma fab, mesmo legada, abre precedentes para:

- Corrida regional por incentivos à microeletrônica;

- Maior influxo de tecnologia militar iraniana no Caribe;

- Pressão diplomática dos EUA sobre governos sul-americanos para negar insumos ou rotas logísticas à Venezuela.

6.3. Uso Interno Militar

Chips legados ainda são suficientes para mísseis guiados, drones kamikaze e sistemas de defesa antiaérea. Portanto, mesmo longe da NVIDIA, qualquer avanço venezuelano em semicondutores reforça sua capacidade de produção militar autônoma, alterando o cálculo de dissuasão regional.

7. O Que Falta para a América Latina Construir um Ecossistema de Semicondutores Competitivo?

O caso venezuelano é emblemático, mas serve para discutir uma questão mais ampla: por que a América Latina, com 650 milhões de habitantes, não tem fabs de ponta?

7.1. Lições de Taiwan e Coreia do Sul

- Política de Estado de longo prazo – ambos os países apostaram por 30-40 anos.

- Cadeia Educacional alinhada – universidades, institutos de pesquisa e empresas formam um ciclo virtuoso.

- Segurança jurídica – contratos estáveis e proteção de IP.

- Volume de capital massivo – fundos soberanos e participação privada estrangeira.

7.2. Obstáculos Regionais

- Instabilidade política e fiscal;

- Moedas voláteis que elevam custo de importação de máquinas;

- Energia cara ou instável (apesar de potencial renovável abundante);

- Baixo investimento em P&D (média < 0,7 % do PIB na América Latina, contra 4 % na Coreia do Sul).

7.3. Passos Possíveis

Embora a região não precise, num primeiro momento, competir na fronteira de 3 nm, há nichos promissores:

- Test, Assembly & Packaging (TAP) – menos intensivo em capital, mais em mão de obra qualificada; pode gerar 5-10 mil empregos por planta.

- Fabs de nós maduros (28-nm) – segmento carente globalmente para automóveis e IoT industrial.

- Parques de design de chips (fab-less) – aproveitar talentos de software para projetar ASICs e delegar fabricação à Ásia.

Exemplos como o hub de Campinas, no Brasil, e iniciativas de design na Argentina (INVAP) indicam um potencial ainda subexplorado.

Conclusão: Entre o Palanque Político e a Física Quântica

Fabricar chips equivalentes aos da NVIDIA exige muito mais do que bravata. É preciso construir, no mínimo, cinco camadas de infraestrutura (capital, equipamentos, cadeia de suprimentos, talento e clientes) dentro de um ecossistema globalizado, caro e sensível a sanções. A Venezuela, mergulhada em crise econômica e isolamento diplomático, simplesmente não possui hoje as condições básicas para saltar do zero a 4 nm em menos de uma década.

Isso não significa que Caracas não possa obter ganhos pontuais: fabs legadas, montagem de placas, ou até clusters de design de hardware especializado em criptografia e defesa. Contudo, rivalizar com a NVIDIA – cujo chip topo de linha custa isoladamente mais que todo o orçamento anual de P&D venezuelano – permanece, por ora, no campo da retórica política.

Para a América Latina como um todo, o episódio serve de alerta e inspiração: o século XXI será definido por semicondutores e IA. Países que ficarem alheios a esse debate aceitarão uma posição periférica. Já aqueles que estruturarem cadeias regionais – mesmo em nós maduros, mas com alto valor agregado – poderão escalar a montanha tecnológica em passos sustentáveis, evitando o abismo entre discurso e realidade que hoje separa Caracas de San José, Califórnia.